新闻

新闻资讯

- 神州高铁:国投财务公司向公司及控股子发放贷款的利率由双方参照市场贷款利率协商确定

- 普华永道又丢了两个大单!

- 【普华永道IFRS洞察】聚焦2024年国际财务报告会计准则变化助力企业提前制定应对计划

- 三河市个体工商户看过来2024年“名特优新”申报流程来了

联系我们

联系人:孟先生

手机:18112106693

电话:0517-85033996

邮箱:327156336@qq.com

地址:江苏省镇江市京口区解放路307号1幢304室

常见问题

因财务不懂税收政策企业被罚7万!这12项税收政策财务必须知道

通过检查河北某通物流有限公司2016年的工资单,5月开办期67人,6月290人,7月284人,8月118人,9月243人,10月149人,11月342人,12月452人(包括临时用工),其工资普遍在3000多元,检查组随机抽取了几名司机询问,司机均证实企业给运输司机的基本工资是3500元左右,如果出车的话会有差旅费补助和误餐补助,合计一天一百元。企业后提供了董事会关于发放出差津贴午餐补助的决议及2016年发放明细。根据《国家税务总局关于印发的通知 》(国税发〔1994〕89号)“二、关于工资、薪金所得的征税问题(二)下列不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征税:4.差旅费津贴、误餐补助。”之规定,

这部分补贴可作为不征税收入,为了让司机少缴个人所得税,这部分补助并未在应付职工薪酬账户中列支,而是由司机个人找了等值的过路过桥费票以管理费用的形式列支了。

以上事实已在实际经营人及司机的询问笔录里承认。综上所述,兴通物流公司给员工发放的差旅费和误餐补助未列支成本,

。企业提供了其2016年5月-12月司机差旅费和误餐费的补助表,金额共计1,313,200元,要求企业进行账务调整,把在成本中列支的过路过桥费调整到成本的工资薪酬中,因为二者同属于成本费用类账户,因此调整不影响企业所得税,

依据《中华人民共和国发票管理办法》第三十九条规定有下列情形之一的,由税务机关处1万元以上5万元以下的罚款;情节严重的,处5万元以上50万元以下的罚款;有违法所得的予以没收:(二)知道或者应当知道是私自印制、伪造、变造、非法取得或者废止的发票而受让、开具、存放、携带、邮寄、运输的。根据《河北省税务行政处罚裁量基准》第23条第4款“涉及增值税专用发票50份以上或者票面额累计20万元以上的,或者涉及可以用于骗取出口退税、抵扣税款的其他发票100份以上或者票面额累计在40万元以上的,或者涉及不具有骗取出口退税、抵扣税款功能的普通发票200份以上或者票面额累计在80万元以上的,或者有2次以上违反该规定或者其他严重情节的,处5万元以上50万元以下罚款。”之规定。

因为财务人员的知识漏洞,盲目要求员工用发票冲抵差旅津贴和午餐补助,导致企业被罚款。今天小编就跟大家好好说一说哪些补助补贴不交个人所得税,大家在平时工作中千万别再犯这样的错误了!

根据《国家税务总局关于修订〈征收个人所得税若干问题的规定〉的公告》(国税发[1994]089号)第二条的规定:“差旅费津贴”不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征个人所得税。

根据《财政部、国家税务总局关于生育津贴和生育医疗费有关个人所得税政策的通知》(财税〔2008〕8号)规定:生育妇女按照县级以上人民政府根据国家有关规定制定的生育保险办法取得的生育津贴、生育医疗费或其他属于生育保险性质的津贴、补贴免征个人所得税。

根据财税〔2017〕39号的规定,单位统一组织为员工购买或者单位和个人共同负担购买符合规定的商业健康保险产品,单位负担部分应当实名计入个人工资薪金明细清单,视同个人购买,并自购买产品次月起,在不超过200元/月的标准内按月扣除。

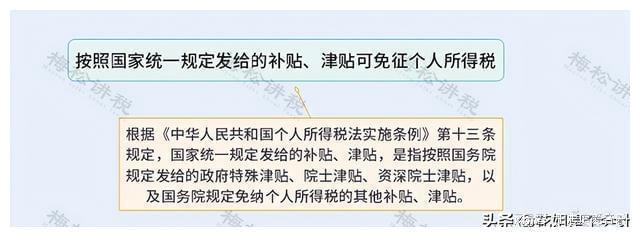

根据《个人所得税法》第四条第七项的规定:按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费免征个人所得税。

根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定,个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;离职经济补偿金超过当地上年职工平均工资3倍数额的部分,超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

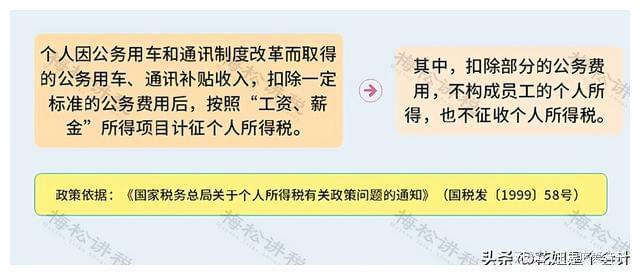

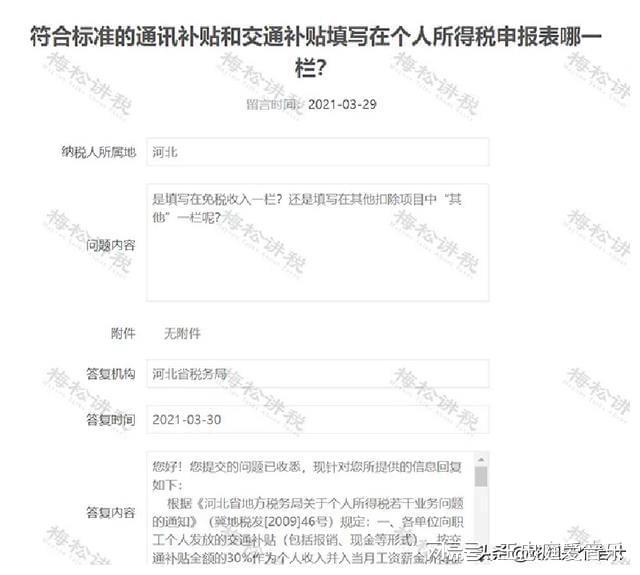

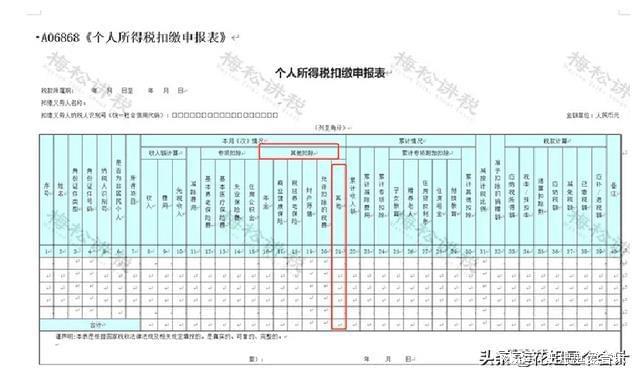

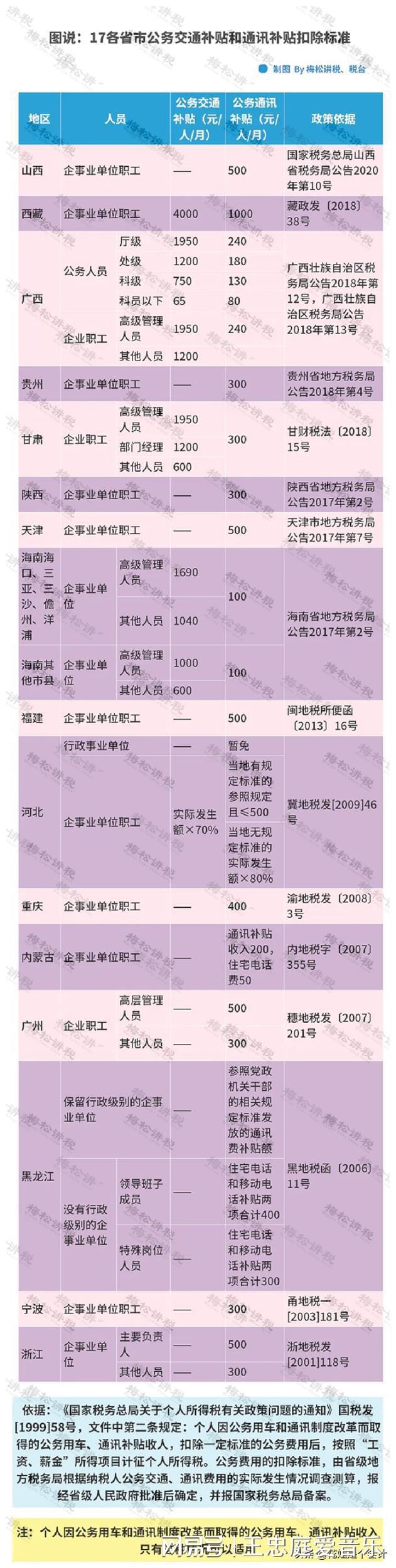

各单位向职工个人发放的交通补贴(包括报销、现金等形式),按交通补贴全额的

按照当地政府(县以上)规定标准向职工个人发放的通讯补贴(包括报销、现金等形式)

,并入当月工资薪金所得计算征收个人所得税;当地政府未规定具体标准的,按通讯补贴(包括报销、现金等形式)全额的20%

1、按标准支付给职工的交通补贴应当计入职工工资处理,即应计入“应付职工薪酬-工资”,即:

《财政部关于企业加强职工福利费财务管理的通知》(财企〔2009〕242号)

1. 对随同工资薪金一并发放的交通、通讯补贴(不需要发票),可作为工资薪金支出,据实在税前税前扣除;

2. 对凭票报销的交通、通讯费,应当并入职工福利费用,按规定计算限额税前扣除;

3. 对凭票报销的实报实销交通、通讯费,应当按照相关规定进入成本和费用明细,按相关规定税前扣除,如:差旅费中的交通费;

《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)

《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)

梅松公司是河北省的一家科技公司,2022年10月,为总经理级别以上的高级管理人员每人发放了1000元的通讯补贴,随工资一起发放,共计10000元。问:针对该项补贴,梅松公司如何进行相应的财税处理?

根据河北省的规定,企业单位在500元以内的个人通讯补贴免交个人所得税,因此,梅松高级管理人员需要缴纳个人所得税的通讯费数额为10000-5000=5000元。

随工资一起发放的通讯补贴,可以在所得税前据实扣除。梅松公司共可扣除10000元。

新闻资讯

-

2024-09-11 05:16:10

神州高铁:国投财务公司向公司及控股子发放贷款的利率由双方参照市场贷款利率协商确定

-

2024-09-07 03:12:42

因财务不懂税收政策企业被罚7万!这12项税收政策财务必须知道

-

2024-09-07 03:11:37

通辽发电总厂在国家电投内蒙古公司2024年财务知识竞赛中斩获佳绩

-

2024-09-06 03:41:27

车贷还款新规定最新

-

2024-09-06 03:40:22

欠信用卡60万无力偿还怎么办才能减轻负担?

-

2024-09-06 03:39:15

财政厅明确2024年高级会计师继续教育学习事项的有关规定!

QQ客服

QQ客服